平成24年度適用税制改正

最終更新日:平成24年4月26日

扶養控除の見直し

■年少扶養控除の廃止(住民税・所得税)

子ども手当の創設に伴い、年少扶養親族(16歳未満の扶養親族)に係る扶養控除が廃止されました。

■特定扶養控除の上乗せ部分の廃止(住民税・所得税)

特定扶養親族(16歳以上23歳未満の扶養親族)は、高等学校の授業料無償化に伴い、

16歳以上19歳未満の扶養親族に限って、扶養控除の上乗せ部分が廃止されました。

※19歳以上23歳未満の特定扶養控除は変更ありません。

子ども手当の創設に伴い、年少扶養親族(16歳未満の扶養親族)に係る扶養控除が廃止されました。

■特定扶養控除の上乗せ部分の廃止(住民税・所得税)

特定扶養親族(16歳以上23歳未満の扶養親族)は、高等学校の授業料無償化に伴い、

16歳以上19歳未満の扶養親族に限って、扶養控除の上乗せ部分が廃止されました。

※19歳以上23歳未満の特定扶養控除は変更ありません。

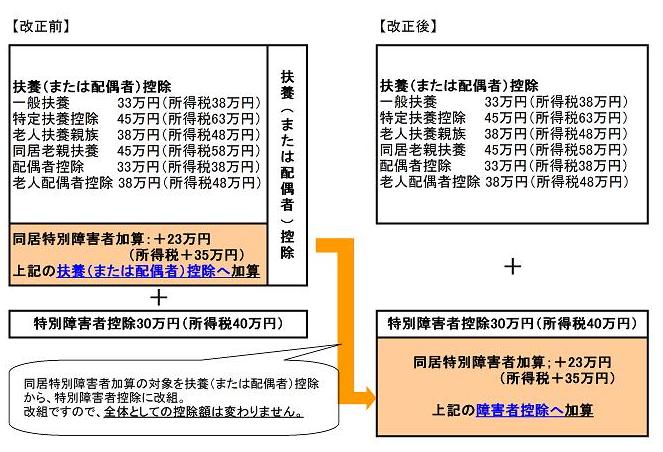

■同居特別障害者加算の特例の改組(住民税・所得税)

年少扶養控除の廃止に伴い、扶養親族または控除対象配偶者が同居の特別障害者である場合において、扶養(または配偶者)控除の額に金額を加算する措置(同居特別障害者加算の特例措置:住民税23万円(所得税35万円))は、特別障害者控除の額に加算するように改められました。

※同居特別障害者加算の対象を、扶養(または配偶者)控除から、特別障害者控除に改組。

全体としての控除額は変わりません。

年少扶養控除の廃止に伴い、扶養親族または控除対象配偶者が同居の特別障害者である場合において、扶養(または配偶者)控除の額に金額を加算する措置(同居特別障害者加算の特例措置:住民税23万円(所得税35万円))は、特別障害者控除の額に加算するように改められました。

※同居特別障害者加算の対象を、扶養(または配偶者)控除から、特別障害者控除に改組。

全体としての控除額は変わりません。

寄附金控除の拡充

■寄附金控除の適用下限額の引下げ(住民税)

※所得税は22年分から適用されています。

※所得税は22年分から適用されています。

平成24年度に課税される住民税より、寄附金税額控除適用下限額が、5,000円から2,000円へ引き下げられました。

☆住民税の寄附金控除額の計算方法

●都道府県・市区町村に対する寄附金(ふるさと納税)

基本控除額と特例控除額の合計額を住民税から控除します。

基本控除額 =[寄附金(※1)-2,000円(適用下限額)]× 10%

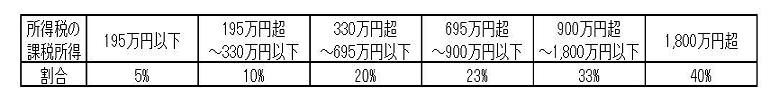

特例控除額(※2)=[寄附金(※1)-2,000円(適用下限額)]× 〔90%-(下記の割合)〕

●都道府県・市区町村に対する寄附金(ふるさと納税)

基本控除額と特例控除額の合計額を住民税から控除します。

基本控除額 =[寄附金(※1)-2,000円(適用下限額)]× 10%

特例控除額(※2)=[寄附金(※1)-2,000円(適用下限額)]× 〔90%-(下記の割合)〕

●上記以外に対する寄附金

●上記以外に対する寄附金基本控除額のみを住民税から控除します。

基本控除額=[寄附金(※1)-2,000円(適用下限額)]× 10%

(※1)総所得金額の30%が限度額です。

(※2)住民税所得割(調整控除後)の10%が限度額です。

- このページについてのお問い合わせ

-

総務部税務課市民税係

住所:〒294-8601

千葉県館山市北条1145-1

電話:0470-22-3262

FAX:0470-23-3115

E-mail:zeimuka@city.tateyama.chiba.jp